ピックアップ:Every Company Will Be a Fintech Company

先日開催されたa16z Summitにて、「Every Company Will Be a Fintech Company(全てのスタートアップがフィンテック企業になる)」と題したプレゼンが、投資ファンド「Andreessen Horowitz」のゼネラル・パートナーであるAngela Strange氏によって行われました。

一見耳を疑うこの主張は、具体的には何を意味しているのでしょうか。

一言でまとめれば、“全てのスタートアップが、複数の金融インフラ・サービスの手を借りることで、低コストかつ高速に、独自の金融サービスを構築することが可能になる”と言えるでしょう。

「as a Service化」がフィンテック領域に

15年ほど前、スタートアップが自前のウェブ・サービスを開発することは非常に難易度の高い、手間のかかる作業でした。

まず自前のウェブ・サーバーを購入し、オフィスなどで管理・維持する必要がありました。複数のソフトウェア・ライセンスを購入し、データベースコードを何千行と書くことで、初めてプロダクトを完成することができました。

ところが、現在ではAWS(Amazon Web Service)が登場したことで、上述のインフラストラクチャーは、全て外注可能になりました。1カ月を要していたサーバー設置・稼働が1日に短縮、コストは1,000万円から1万円程度へと減少しました。

「〇〇 as a Service」と呼ばれるクラウド・サービスが近年広く成長・普及し始めていたことで、ここ十数年で劇的にウェブ・サービスの開発コストは激減しました。今やスタートアップがプロダクトを開発する際に必要なのものは、自前のノートPCとクレジットカードくらいでしょう。

そこでa16zは、以上のような「as a Service化」の波が、当然のごとくフィンテック業界にも起こると予見しています。具体的にその中身を見ていきましょう。同ファンドはフィンテック・インフラのレイヤー構造を以下の画像の様に7つに分類しています。

最上層のUser Interfaceは、金融サービスの提供を試みるウェブ・サービスまたはフィンテック・サービスとなり、ユーザーが直接的に利用するインタフェース・レイヤーです。以下6つのレイヤーは、全て外注業者となるインフラ・サービスによって提供されるようになりました。

金融サービスの開発・提供を試みていた従来のスタートアップは、詐欺防止・レギュレーション・データ・決済・コアシステム・免許などのインフラ要素を全て自前で取得・構築しなければならなかったのに対し、今後はそれらを全て外注することで、低価格で素早くフィンテック・サービスを提供することができることになります。

結果的にフィンテック・サービスの増加・多様化が促されることになり、最もユーザーがその恩恵を間接的に享受することになります。

ここから、実際にどんなインフラ・サービス群が存在しているのかについて、いくつかの事例を紹介します。

Banking as s Service(BaaS)

AWSにSaaS(Software as a Service)の呼称が付いているように、フィンテック企業のインフラ・サービス群の中でも、銀行業に近い性質を持つサービスは、「Banking as a Service」と呼ばれています。

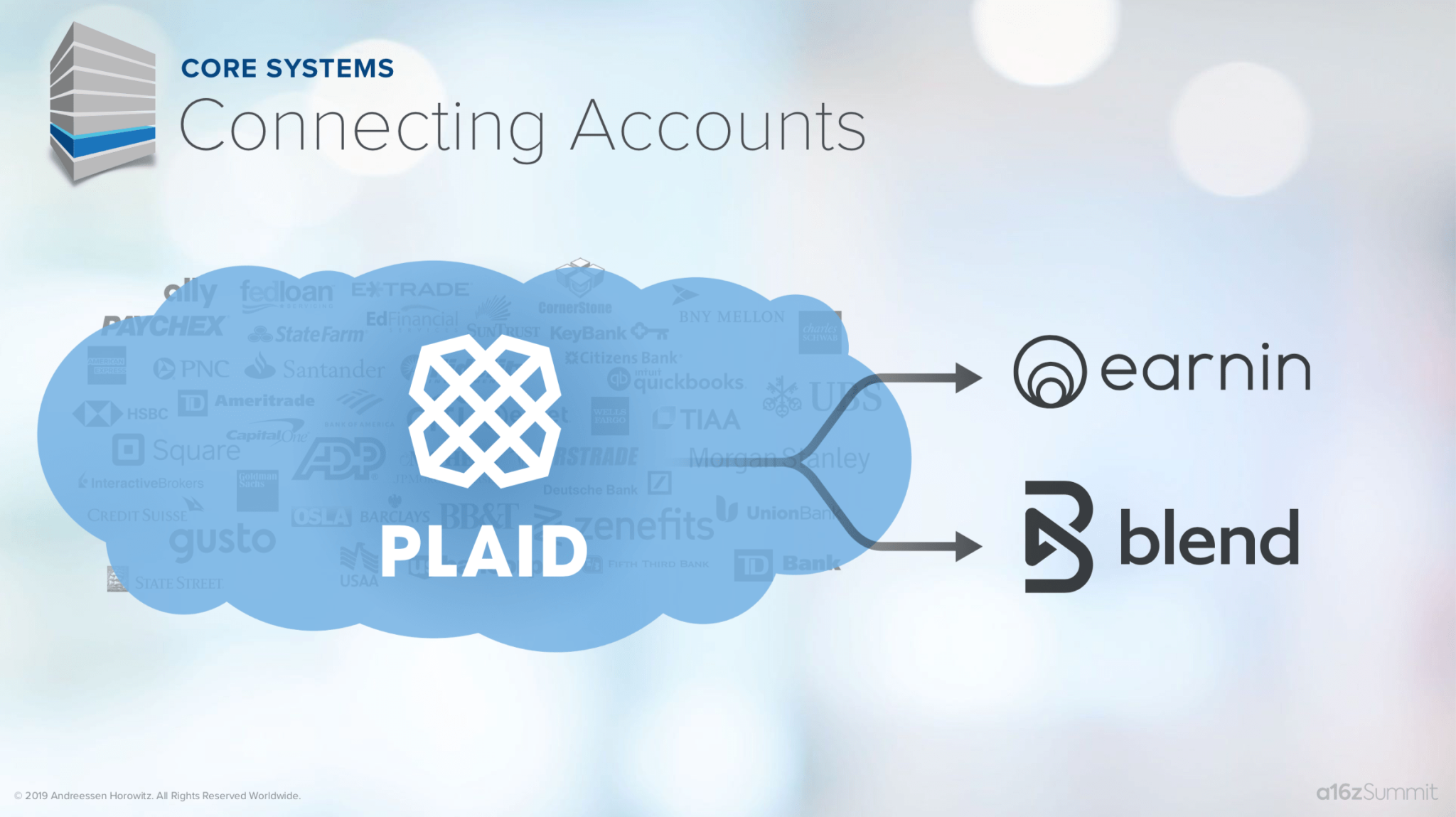

代表的な例では、先日VISAによって買収された元ユニコーン企業「Plaid」が挙げられます。同社はフィンテック企業と金融機関(銀行・信用情報機関・学生ローン機関など)をAPIで繋ぎ、ユーザーが自身の情報をオンラインでリアルタイムに確認またはフィンテック企業へ開示・証明することを可能にします。

たとえば給与前払いアプリ「earin」や住宅ローン「blend」はいずれも、FAXなどで残高証明書や証券取引明細書の書面開示を銀行に求めるのでなく、PlaidのAPIを通すことで、一瞬にしてユーザーの金融情報を確認を行うことができています。

また、最近Uberがドライバーへの給与即時支払いのための独自デビットカードの提供を開始しましたが、同デビットカードの発行及びトランザクション処理、そしてライセンスはパートナーである「Green Dot」というBaaS企業が全て肩代わりして実施しています。

Green DotによるUberのフィンテック企業化はまさに、“全てのスタートアップがフィンテック企業になる”という主張の説得力を大きく後押する事例だと言えるでしょう。

※以下の記事では、Banking as a Serviceについて、Green DotとPlaidを中心にさらに詳しく説明しているので、興味のある方はぜひご覧ください。

<参考記事>

以上の事例をまとめると、Plaidはコアシステム及びデータレイヤーのAs a Serviceとして、Green Dotは免許(ライセンス)及び決済(ペイメント)レイヤーの「As a Service」として機能していることが分かります。

詐欺防止及びレギュレーション・レイヤーの「As a Service」

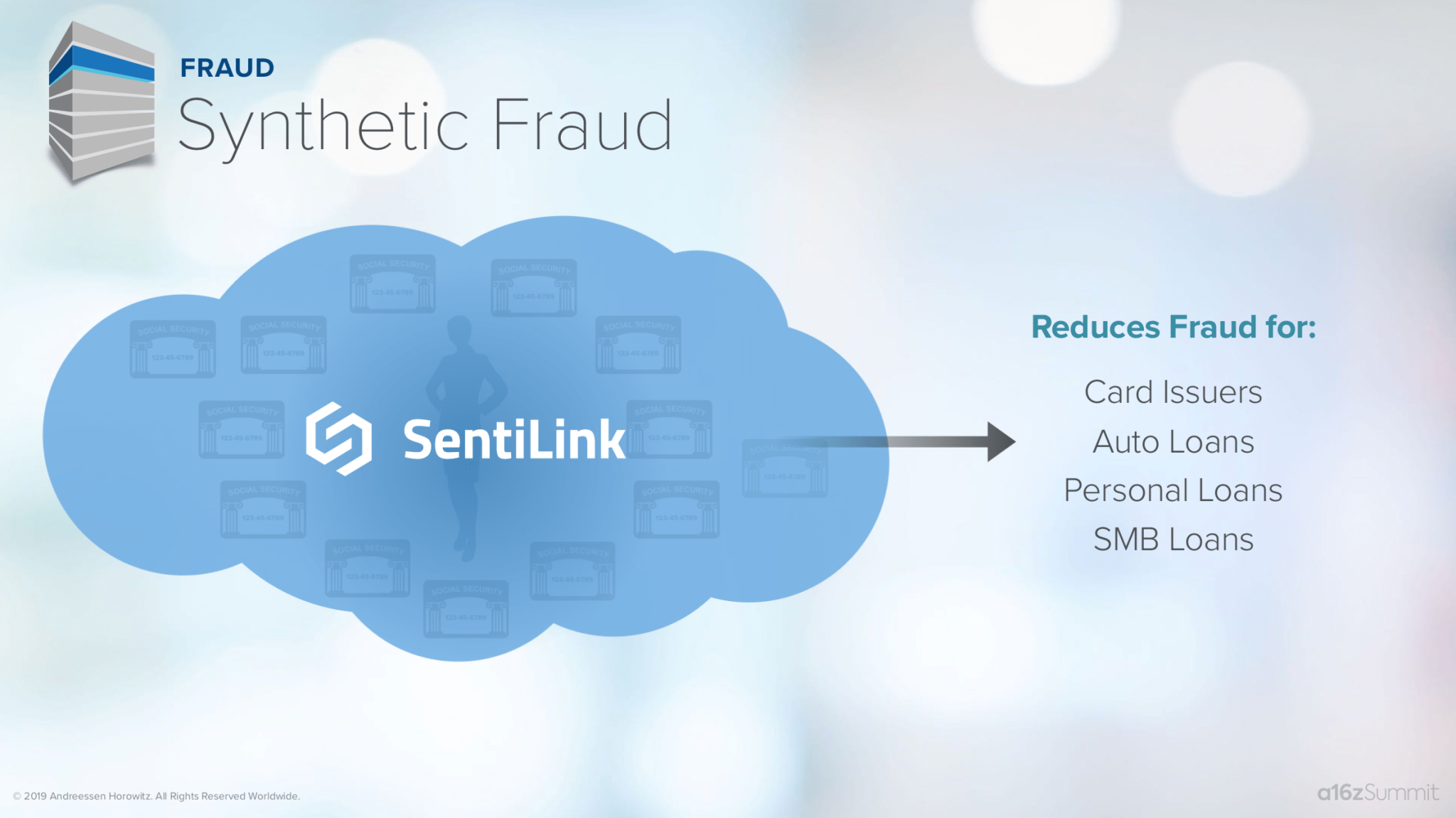

次に、詐欺防止及びレギュレーション・レイヤーについて見ていきましょう。a16zはまず詐欺防止サービスの例として、「SentiLink」というサービスを紹介しています。

近年、度重なる個人情報流出事件(例:Equifax事件」)の増加と共に、ダークマーケットで購入した複数の断片的な個人情報を合成し作り出された架空の身元(合成アイデンティティ)によって、不正・詐欺が行われる事件が増加しているそうです。大量の借り逃げが起これば、融資を提供するクレジットカード会社やレンディング企業は大きな損失を被ります。

そこでSentiLinkのような機械学習アルゴリズムによって、合成アイデンティティを検知するサービスが必要となります。検知システムの構築は一般的なレンディング・スタートアップに膨大なコストとなりますが、「as a Service」として提供されることで、大きく費用を削減することが可能になります。

次にレギュレーション・レイヤーについてです。当然の話ですが、金融は規制産業であり、レギュレーション対策は必ず行わなくてはなりません。a16zによれば、ある大手銀行は21万人の従業員のうち、15%以上の3万3000人をコンプライアンス遵守のためだけに稼働させていると言われるほど、レギュレーションは重大なコストがかかる領域です。

そんな中、「Comply Advantage」はAML対策サービスの一つとして、銀行のテロリスト及び制裁者リストの統合及び監視を代行することで、レギュレーション遵守にかかるコストを大幅に削減するサービスを提供しています。

チャレンジャー・バンクが良い例ですが、今後フィンテック領域では、グローバルに展開するオンライン銀行が増加していくでしょう。そうなれば、彼らのAML対策のための「As a Service」への需要も益々増加していくことになるはずです。

簡単かつ迅速に、金融機能を組み込み・構築可能になる

ここまで6つのインフラ・レイヤー全てにおける事例を紹介してきました。”全てのスタートアップがフィンテック企業になる”という主張は多少大袈裟にも聞こえましたが、実際には、“ウェブ・サービスが簡単かつ迅速に、多様な金融機能を組み込み・構築可能になる”程度の理解が正しいと考えています。

本当にフィンテック企業になるかは企業によりけりで、Uberのようにオリジナルの金融サービスを提供する場合もあれば、決済や与信などの外部の金融サービスを部分的にアプリ内にインテグレートし、ユーザーに提供するといったサービスもあり様々です。

ただ、a16zが多少誇張してこのメッセージを伝えるのは、裏側で起こっている変化が我々ユーザーが思っている以上に劇的なものであり、また今後全てのスタートアップが、必ずその恩恵に預かる未来になると確信しているためでしょう。

同ファンドはこれまで暗号通貨とブロックチェーン領域に多数の投資を実施しているにも関わらず、今回のプレゼンではその点について言及が一切なかった点には一つ違和感を覚えましたが、その点を抜きにして言えば、同プレゼンは、a16zが今後数年のフィンテック領域の未来に対しどのような展望を抱いているかについて把握できる最高の資料です。

----------[AD]----------

"魚" - Google ニュース

February 10, 2020 at 09:59AM

https://ift.tt/31H49yn

水産養殖技術のウミトロン、愛媛の海でブランド魚を育てる赤坂水産とクラウドファンディングを開始 - THE BRIDGE,Inc. / 株式会社THE BRIDGE

"魚" - Google ニュース

https://ift.tt/2Xkxf4q

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

No comments:

Post a Comment