本稿は独立系ベンチャーキャピタル、グローバル・ブレインが運営するサイト「GB Universe」に掲載された記事からの転載。Universe編集部と同社のFounder兼CEOでGeneral Partnerの百合本安彦氏が共同執筆した。

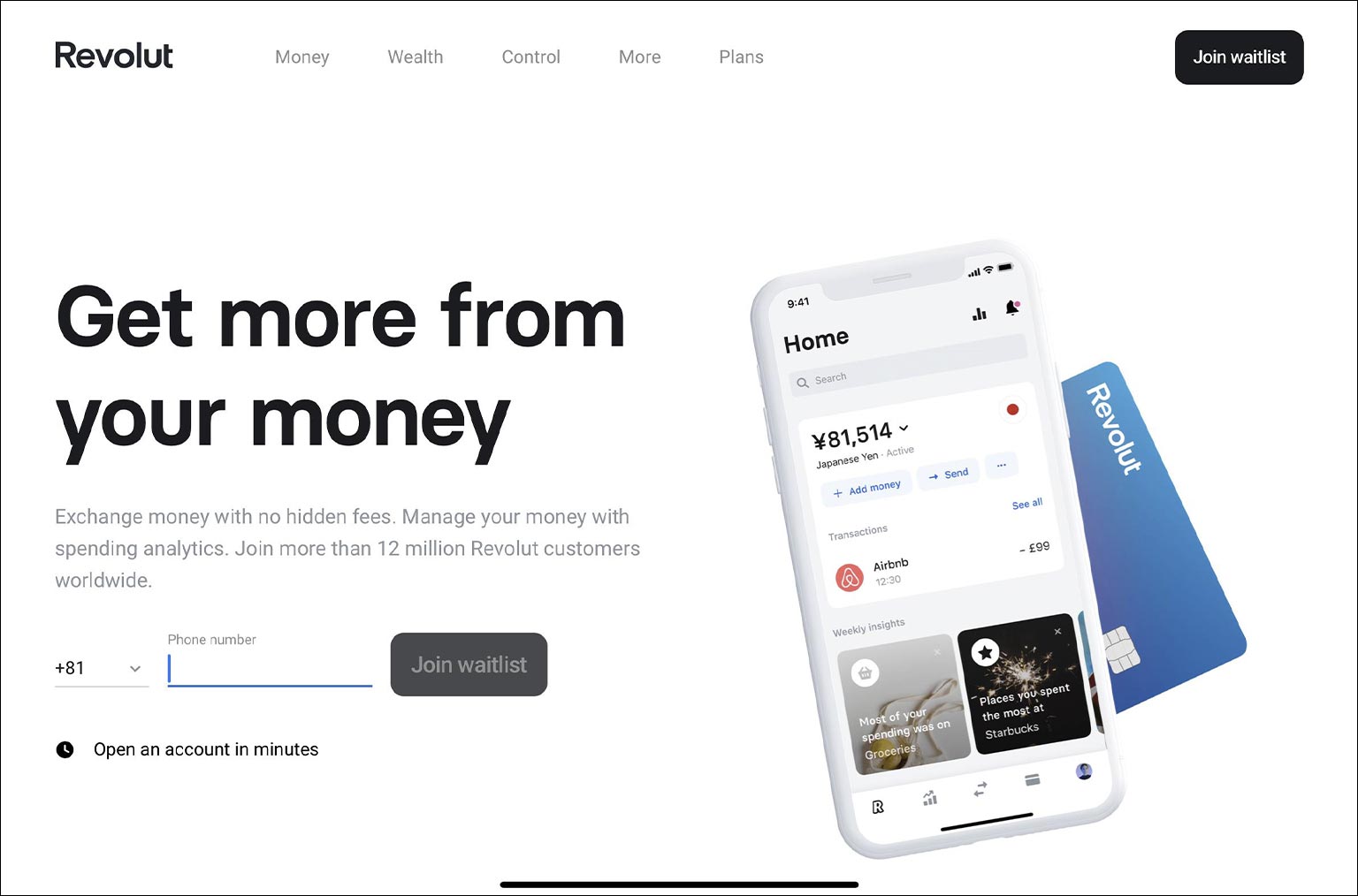

2015年、英国発のフィンテック企業「Revolut」はシリーズDラウンドのエクステンションを公表した。2月に実施した調達と合わせて5億8000万ドルの評価で8000万ドルの資金を獲得したことになる。今回出資したのはTSGコンシューマー・パートナーズで、評価額は変わらないそうだ。2月に実施した内容はTCVがリードしたもので、これにより同社の累計調達額は9億1700万ドルにものぼる。紛れもないユニコーン(10億ドル評価)企業だ。

グローバル・ブレインでは2018年にソニーフィナンシャルベンチャーズと共同でSFV・GB投資事業有限責任組合を立ち上げ、フィンテック企業への投資を実行している。本稿では、私たちのフィンテック領域に関する知見と共に、現在、世界中で大きなうねりとなっている「チャレンジャー(ネオ)バンク」について整理してみたいと思う。

4つの視点から見る未来の銀行

その前にまず、現在の銀行のあるべき未来像から考えてみたい。

調査会社のForresterは「未来の銀行に関するレポート」にて、4つの価値観をベースに次の10年の銀行の形を考察している。

- Invisible(目に見えない形で動く)

- Connected(サービス連携)

- Insights-driven(顧客へのインサイト提供)

- Purposeful(目的意識)

そしてこれらの価値は「顧客」「銀行」「コラボレーター(外部企業・ブランド)」の3者が密に連携することによって市場開拓が進むとしている。

具体的に何が起こるのか。大きく二つの方向性が考えられる。

最適化した金融体験の提供

今後、金融サービスはあらゆるプラットフォームと連携するようになる。例えば米VCのAndreessen Horowitz(a16z)は「Why Every Company Will Be a Fintech Company」と題したオピニオン記事であらゆる企業がフィンテック化していく世界を論じた。

従来、金融サービスを提供する際、各コラボレーターとは独立したものとなっており、顧客体験が全くの別物となっていた。例えば住宅販売企業はローン支払いサービスをシームレスに提供する必要があるが、別々のインターフェースになると顧客満足度は大きく下がる可能性がある。こうした非接続性はブランド毀損に繋がってしまう。

これらの体験は本来、1つのフローの中で完結するものである。そこで生まれた概念がBanking as a Service(BaaS)だ。金融サービスをモジュール的に扱い、顧客体験を最優先に「組み合わせて」提供する。銀行サイドは汎用性のあるAPIを用意するだけでOKだ。

例えば私たちが支援するsolarisBankはまさに、その上で動くサービスレイヤーを提供する企業になる。ベルリン発BaaS企業で、銀行サービスをオンデマンドで機能別に提供するビジネスモデルを展開している。欧州圏のフィンテック企業を中心に、決済や送金、KYC、カード、レンディングなどの銀行機能をモジュール化して提供している。

これが未来の銀行にあるべき「Invisible(目に見えない形で動く)」と「Connected(サービス連携)」の現在進行形と言えよう。

預けるだけが目的ではない

ではもう一つ、Forresterが提示する「Insights-driven(インサイト提供)」と「Purposeful(目的意識)」とは何を示すのか。

銀行はかつてのように金融資産を預けるだけの存在ではなくなりつつある。つまり、顧客の金融生活を銀行側がしっかりと理解し、どのような利用をすれば「心地よい生活を送れるのか」。そのインサイトを提供する需要が高まっているというのだ。

例えばWealthNavi(ウェルスナビ)は国内でトップクラスのロボアドバイザー・サービスなのだが、ソニー銀行と提携をし「WealthNavi for ソニー銀行」を提供している。

このように、金融資産の状況、保険の加入、住宅ローンの借り換え、こういった情報を預かるデータから導き出し、顧客に的確に伝える。顧客は金融資産の保全だけではない、より幅広いサービスの提供を求めているようになっている。

チャレンジャーバンクとは何か

では、こういった新たな金融に関わる体験を実現するにはどうしたらよいか。ここで生まれた概念がチャレンジャー(ネオ)バンクだ。

チャレンジャーバンクには2つの種類が存在する。銀行業免許を持つ「チャレンジャーバンク」と呼ばれる業態と、免許を自社では持たずに提携銀行を介して事業運営する「ネオバンク」だ。どちらの種類であっても、通常は専用のモバイルアプリとデビット/クレジットカードを提供するサービス形態が一般的である。主要なサービスは次のようなものがある。

Revolt、Monzo、N26:欧州で産声をあげたこの3社(RevolutとMonzoは英国、N26は独)が特に注目されることが多い。EU圏内の移住などでやってきたユーザーが手軽に銀行口座を開設し、複数の通貨をまたいで送金ができることからユーザーを伸ばしている。参考までに、Sensor Twoerのデータを元にしたこちらのインフォグラフィックによると、2019年末のそれぞれのダウンロード数はトップがRevolutで、Monzo、N26にダブルスコアをつけている状況だ。

Square、Venmo:やや議論があるのがこの「ウォレット」サービスだ。通常、これらはチャンレンジャーバンクのカテゴリではなかったのだが、特に米国でSquareとVenmoの獲得口座の数が非常に大きく、実は全ての銀行と比べてもウォレットの数の方が多いという調査結果もあって本命視する向きもあるぐらいだ。また、アカウント数が大量にあるだけでなく顧客獲得コスト(CAC)が安いのも特徴で、機能面での差別化が難しくなる中、金融商品におけるCACを下げる目的で注目が集まっている。

参考情報:Ark Investmentレポート

Varo Money:チャレンジャーバンクから免許を取得して正式な銀行に「鞍替え」した例がVaro Moneyだ。チャレンジャーバンクは通常、認可を受けている銀行と提携してサービスを提供する。しかし彼らは今年7月末にOCC(米通貨監督庁)から米国全土で銀行業務を実施できる認可を取得し、正式な国法銀行となった。オール・モバイルの正式な銀行の誕生で、これにより送金や家計簿管理だけでなく、貸付やクレジットカードなどのサービスを提供できるようになった。

日本におけるチャレンジャーバンクの可能性

Revolutの大型調達やウォレットの躍進、Varo Moneyの国法銀行化などを通じてチャレンジャーバンクの可能性について考察してきた。最後に日本における未来像も少し触れておきたい。

日本ではよく、チャレンジャーバンクの得意とする「送金」バリューが発揮できないのでは、などの指摘をされるケースがある。特に日本は一世代前の金融機関が発達しすぎてイノベーションが起こし辛い現象「Overbank」が起きている。街を歩けばコンビニで現金が下ろせる。すごく便利な国だ。

ただ、ここのブレイクスルーは必ず起こると考えている。その転機と考えられるのが、現在厚生労働省内で検討されている「デジタルマネーよる賃金払いの解禁」である。この解禁によって資金移動業者が発行するプリペードカードの利用が劇的に増える可能性がある。

つまり今まで銀行が独占的に給与受取口座を取り扱うことにより個人のお財布を握ってきたわけだが、今後は銀行口座を持たなくても給料を受けとることができるようになるのだ。

個人は銀行の支店に行くことなくeKYC1でデジタルマネーの口座を開設し、給料の受取口座として指定してしまえばプリペイドカードで各種支払いをし、生活資金が足りなければ借り入れもできるし、送金や運用も家計簿としても活用することができる。

しかもすべてスマートフォン1台あれば完結。たとえ銀行の給与受取口座をすぐに変えることができなくても、生活資金分をデジタルマネーに資金を移せば快適なマネーライフを享受することができる。

日本版チャレンジャーバンクは、非接触型経済社会の目玉となり個人の生活は一変する。そういう世界が日本でも間近に迫っているのだ。

確かに商習慣では現金がまだまだ強いが、経済合理性の面ではデジタル通貨の方が管理コストも安く、いつかはシフトしていくことになるだろう。資産管理の面でも老後2000万円問題が指摘されたのは記憶に新しいが、では、どうやってその資産形成をする?という点で明確な答えはまだない。暗号資産や投資を促すソリューションには十分なチャンスがあるだろう。

1:eKYC: electronic Know Your Customer…電子的に本人確認を実施すること

----------[AD]----------

"インドネシア" - Google ニュース

September 03, 2020 at 04:43AM

https://ift.tt/3hVbOjJ

インドネシアのデジタル保険スタートアップPasarPolis、シリーズBでSBIなどから約8000億ルピア(約57億円)を調達 - THE BRIDGE,Inc. / 株式会社THE BRIDGE

"インドネシア" - Google ニュース

https://ift.tt/2sdqTZk

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

No comments:

Post a Comment